تاریخ به روز رسانی:

۱۴۰۴/۴/۹در معاملات فارکس با اهرم، ریسک شناور یکی از مفاهیم مهم در مدیریت سرمایه است که نشاندهنده میزان ضرر یا سود موقتی معاملات باز است و تا زمان بسته شدن معامله نهایی نمیشود؛ درک این نوع ریسک به معاملهگران کمک میکند تا تغییرات لحظهای بازار را بهتر کنترل کنند، تصمیمات منطقیتر بگیرند و از افت شدید حساب یا لیکوئید شدن جلوگیری کنند.

ریسک شناور یعنی میزان ریسک یا ضرری که به صورت لحظهای در حین باز بودن معاملات روی حساب وجود دارد و با تغییر قیمتها کم یا زیاد میشود. به آن ریسک در جریان (Floating Risk) یا ضرر شناور (Floating Loss) هم میگویند. این ریسک تا زمانی که معامله بسته نشده، نهایی نیست، یعنی تا زمانی که معامله بسته نشده، مقدار دقیق سود یا زیان قطعی نیست و عددی که در پلتفرمهای معاملاتی مثل متاتریدر یا بایننس نمایش داده میشود، تنها ارزش لحظهای پوزیشن را نشان میدهد. تریدرهایی که از لوریج بالا استفاده میکنند بیشتر با ریسک شناور روبهرو هستند، چون تغییرات جزئی در قیمتها میتواند سود یا زیان شناور را بزرگتر کند.

فرمول محاسبه ریسک شناور به صورت زیر میباشد:

ریسک شناور (%) = (ضرر معاملات باز ÷ اکویتی فعلی) × 100

حال فرض کنید اکویتی فعلی حساب شما 5000 دلار است و مجموع ضرر معاملات باز 150 دلار میباشد.

طبق فرمول:

(150 ÷ 5000) × 100 = 3%

یعنی ریسک شناور شما 3 درصد است. اگر سقف مجاز مثلا 2 درصد باشد، در این حالت شما فراتر از حد مجاز رفتهاید و باید بخشی از معاملات را ببندید یا حجم را کاهش دهید.

عوامل موثر در شدت و جهت گیری ریسک شناور عبارتند از:

در ادامه هر یک از عوامل بالا را بهطور کامل بررسی می کنیم:

بازارهایی که دائم در حال بالا و پایین شدن هستند، ریسک بیشتری را به همراه دارند. این تغییرات میتوانند از اخبار اقتصادی، شرایط مالی جهانی یا اتفاقات سیاسی ناشی شوند.

هرچه اندازه معامله بزرگتر باشد، تغییرات قیمتی تاثیر جدیتری روی نتیجه خواهند داشت. این مساله برای کسانی که حجم سنگین معامله میکنند، به ویژه در زمان استفاده از اهرم، اهمیت بیشتری دارد.

اهرم باعث میشود که سود یا زیان چند برابر شود، در این شرایط حتی نوسانهای کوچک میتوانند تاثیر بزرگی داشته باشند و سطح ریسک شناور را بالا ببرند. هرچقدر عدد لوریج بیشتر باشد، شرایط دشوارتر خواهد شد.

پوزیشنهایی که زمان زیادی باز میمانند، بیشتر در معرض تغییرات ناگهانی بازار قرار میگیرند. افرادی که معاملههای کوتاهمدت انجام میدهند، با این نوع ریسک کمتر درگیر میشوند.

اعلام نرخ بهره، گزارش اشتغال یا تنشهای منطقهای میتوانند مسیر بازار را دگرگون کنند. اگر معاملهای نزدیک به زمان چنین اتفاقاتی باز باشد، سطح ریسک افزایش پیدا میکند.

برخی جفتارزها مثل GBP/JPY یا ارزهای خاص اقتصادی، حرکتهای شدیدتر و سریعتری دارند، اما داراییهایی مثل طلا یا EUR/USD رفتار آرامتری نشان میدهند.

استفاده از حد ضرر، حد سود یا تنظیمهای خودکار برای بستن معاملات، باعث کاهش ریسک شناور میشود. کسانی که بدون برنامه وارد بازار میشوند، بیشتر دچار مشکل خواهند شد.

ریسک شناور به ریسکی گفته میشود که در طول باز بودن یک معامله به صورت لحظهای تغییر میکند؛ یعنی بسته به نوسان بازار، مقدار ضرر یا سود موقتی معامله بالا یا پایین میرود و تا زمان بستن معامله قطعی نمیشود. اما ریسک ثابت، میزان ضرری است که معاملهگر از ابتدا برای یک معامله تعیین میکند و فراتر از آن افزایش نمییابد؛ مثلا با تعیین حد ضرر (Stop Loss)، ریسک معامله از همان ابتدا مشخص و محدود میشود. به زبان ساده، ریسک شناور متغیر و وابسته به شرایط بازار است، ولی ریسک ثابت از قبل مشخص و قابل کنترل است.

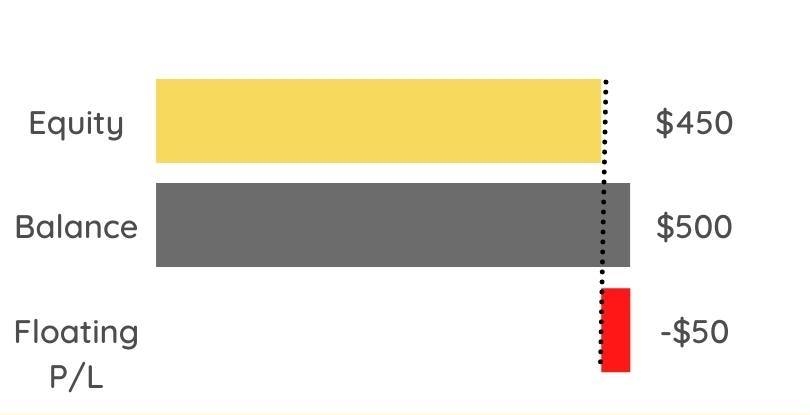

ریسک شناور در حساب ریل (واقعی) فارکس به ضرر یا سود موقتی معاملات باز گفته میشود که به طور لحظهای تحت تاثیر نوسانات بازار قرار دارد. یعنی وقتی یک معامله هنوز بسته نشده، عددی که در بخش Floating P/L (Profit/Loss) یا سود و زیان شناور مشاهده میکنید، همان ریسک شناور است.

این عدد واقعی و تاثیرگذار بر موجودی قابل برداشت شما نیست، اما بر اکوئیتی (Equity) و مارجین آزاد اثر مستقیم دارد و اگر به حد کال مارجین برسد، ممکن است معاملات به اجبار بسته شوند.

قانون ریسک شناور به این اصل اشاره دارد که مجموع ضررهای شناور (Floating Loss) در معاملات باز نباید از حد معینی از سرمایه یا اکوئیتی حساب بیشتر شود. این قانون در مدیریت سرمایه به کار میرود تا از مارجین کال یا لیکویید شدن جلوگیری شود. بسیاری از تریدرهای حرفهای و حتی پراپ فرمها قانونی وضع میکنند که مثلا مجموع ضرر شناور نباید بیش از 5 تا 10 درصد کل اکوییتی باشد. اگر این مقدار رد شود، تریدر باید بخشی از معاملات را ببندد یا مدیریت حجم انجام دهد. این قانون باعث میشود حتی قبل از رسیدن به حد ضرر نهایی، ریسک کنترل شده و از افت شدید حساب جلوگیری شود.

ریسک شناور ۲ در مرحله ریل، معمولا به قانونی اشاره دارد که در برخی پراپ فرمها یا سیستمهای مدیریت سرمایه اجرا میشود. مفهوم آن به این صورت است: مجموع ضرر شناور معاملات باز در حساب ریل، نباید از ۲ درصد اکویتی یا بالانس تجاوز کند. یعنی اگر اکویتی یا موجودی شما مثلا ۱۰ هزار دلار است، وقتی ضرر شناور معاملات به ۲۰۰ دلار (۲٪) برسد، باید یا معاملهای را ببندید یا حجم را کاهش دهید، در غیر این صورت قوانین نقض شده و ممکن است حساب ریل مسدود شود یا از دور خارج شوید.

مهم ترین مزایای این ریسک عبارتند از:

در ادامه به چند مورد از ایرادات مربوط به این نوع ریسک اشاره شده است که توجه به آنها برای معاملهگران اهمیت زیادی دارد:

در حسابهای پراپ تریدینگ، ریسک شناور به مقدار ضرر باز اشاره دارد که بهصورت لحظهای نوسان دارد و مستقیما بر وضعیت حساب اثر میگذارد. بسیاری از شرکتهای پراپ، سقف مشخصی برای کاهش روزانه یا مجموع کاهش موجودی تعیین میکنند که هم سود و زیان بستهشده و هم زیان باز را شامل میشود. بنابراین، حتی اگر معامله هنوز بسته نشده باشد، افزایش ضرر باز میتواند باعث غیرفعال شدن حساب یا خروج از مرحله ارزیابی شود.

مهمترین موارد برای بررسی و تحلیل این ریسک عبارتند از:

در ادامه هر یک از موارد بالا را بطور کامل بررسی می کنیم:

این شاخص عددی است که درصدی از سرمایه را که وارد معاملات باز شده نشان میدهد و وقتی به مرزهای پایین نزدیک شود، احتمال هشدار مارجین کال افزایش مییابد. نظارت مستمر روی این شاخص در پلتفرمهایی مثل متاتریدر بسیار کاربردی است.

ارزش جاری حساب است که هم موجودی اولیه و هم سود و ضرر باز را در بر میگیرد. کاهش شدید این مقدار، علامتی از افزایش فشار ریسک بر کل سرمایه است و باید جدی گرفته شود.

این شاخص نوسان بازار را اندازه میگیرد و به معاملهگر کمک میکند تا حد ضرر متناسب با شرایط جاری بازار را انتخاب کند. استفاده درست از آن باعث میشود حد ضرر به شکل غیرواقعی تنگ یا بیش از حد باز نباشد.

با وارد کردن اطلاعاتی مانند حجم معامله، سطح ورود و اهرم، میتوان میزان مارجین مصرفی و حاشیه ریسک احتمالی را قبل از اجرای سفارش برآورد کرد. این محاسبهها در بسیاری از پلتفرمها به شکل خودکار انجام میشود.

حجم نامتناسب معاملات میتواند به افزایش ناگهانی ضرر شناور منجر شود. بهتر است حجم هر موقعیت با موجودی حساب و میزان استاپ هماهنگ باشد تا کنترل بیشتری روی سطح ریسک وجود داشته باشد.

در برخی پلتفرمها مثل نسخههای توسعهیافته متاتریدر یا cTrader، بخش داشبورد به صورت لحظهای مواردی مانند مارجین مصرفشده، قدرت حساب، سود و زیان باز را نشان میدهد که برای تصمیمگیری دقیق بسیار کمککننده است.

ریسک شناور به میزان سود یا ضرر لحظهای معاملات باز گفته میشود که تا زمان بسته شدن معامله نهایی نیست و با تغییرات قیمت در بازار افزایش یا کاهش مییابد. این نوع ریسک در معاملات با اهرم بالا اهمیت بیشتری پیدا میکند و تحت تاثیر عواملی مانند نوسانات بازار، حجم معاملات، نسبت اهرم، مدت زمان باز بودن پوزیشن، نوع دارایی و رویدادهای اقتصادی و سیاسی قرار دارد. مدیریت صحیح با استفاده از استاپلاس، تعیین حجم مناسب معاملات، نظارت بر اکویتی و مارجین، و استفاده از ابزارهای تحلیلی مانند شاخص ATR و ماشین حساب مارجین، به تریدرها کمک میکند فشار روانی ناشی از نوسانات بازار را کاهش دهند، تصمیمات منطقیتری بگیرند و از افت شدید حساب یا لیکوئید شدن جلوگیری کنند.

امتیاز خود به این مطلب را ثبت کنید

دیدگاه شما بعد از تایید در سایت نمایش داده خواهد شد

نظرات حاوی الفاظ رکیک، توهین، شماره تلفن و موبایل، آدرس ایمیل، عقاید سیاسی، نام بردن از مسئولین و امثالهم تایید نمیشود.

هنوز کسی نظری ثبت نکرده!